O Brasil possui um enorme mercado de cartões. Em 2016, os brasileiros realizaram 5,9 bilhões de transações com seus cartões de crédito, um aumento de 6% em comparação com o ano anterior. Além disso, no ano passado, mais de 600 milhões de cartões de crédito foram emitidos no país, bem como quase o dobro de cartões de débito. No entanto, segundo o Banco Central do Brasil, muitos cartões nunca chegam a ser ativados ou usados para transações de pagamento. De fato, pouco mais de 50% dos cartões de crédito chega a ser aprovado para uso e menos de um terço dos cartões de débito são ativados.

Apesar de que o uso de cartões de crédito esteja crescendo, cabe destacar que os cartões de crédito emitidos no Brasil normalmente estão limitados para compras em reais. Além disso, os consumidores brasileiros estão acostumados a parcelar as compras feitas com cartão de crédito. Segundo a Abecs, foram concedidos R$ 353,1 bilhões em crédito de parcelamento para pessoa física em 2016. Isso representa 54,4% do volume total de crédito concedido à pessoa física para o financiamento do consumo de bens e serviços. No entanto, apesar da popularidade dos cartões de crédito, um grande número de brasileiros não está qualificado para possuir um cartão de crédito.

Por que muitos brasileiros não possuem cartões de crédito?

Existem três principais motivos pelos quais se negam um cartão de crédito para os brasileiros:

- Pessoa sem conta bancária: O Brasil tem 55 milhões de adultos sem conta bancária e mais de 20 milhões sem nenhum acesso a qualquer serviço bancário. Isso limita a penetração dos cartões de crédito no país, já que uma pessoa sem conta bancária não está qualificada para solicitar um cartão de crédito.

- Nome sujo na Serasa: A Serasa é uma empresa privada brasileira, com mais de 50 anos de história no país. A companhia é responsável por uma base de dados completa que contém informação de pessoa física e jurídica, como seu estado atual de endividamento. Tal informação auxilia os bancos emissores a determinar se alguém está qualificado para receber um cartão de crédito. Se uma pessoa ou empresa tiver o nome sujo, ou seja, estiver incluído na lista de devedores da Serasa, os bancos não aprovarão a solicitação para receber o cartão de crédito.

- Histórico de dívida: Mesmo quando os consumidores não têm nenhum pagamento atrasado, eles ainda podem ter sua solicitação de cartão de crédito rejeitada. Isso ocorre frequentemente quando mais de 30% dos seus rendimentos está comprometido com o pagamento de qualquer financiamento (parcelamento, empréstimos, etc.).

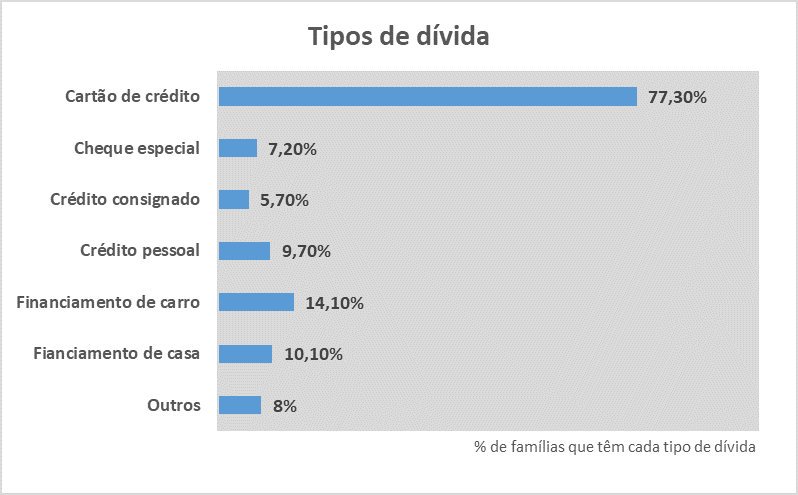

Quais são os principais tipos de dívidas no Brasil?

A Pesquisa de Endividamento e Inadimplência do Consumidor indicou que em janeiro de 2017, 55,6% das famílias brasileiras tinham algum tipo de dívida, como compras parceladas no cartão de crédito, financiamento de carro, empréstimos ou seguros. Além disso, 22,7% delas têm dívidas atrasadas e, deste grupo, 9% afirma não ter condições de pagar as dívidas. Estes são os principais tipos de dívidas no Brasil, segundo a pesquisa:

As dificuldades para ter um cartão de crédito, somadas à necessidade de reduzir as dívidas, são as principais razões pelas quais os consumidores optam por pagar em dinheiro ou com métodos de pagamento alternativo, como o boleto bancário. Este, é um dos métodos de pagamento mais democráticos do país, já que os brasileiros não precisam ter conta bancária para usá-lo, não há a necessidade de verificação do score de crédito e, finalmente, mas não menos importante, não há uma idade mínima para poder pagar com boleto bancário, ao contrário do que ocorre com cartões de crédito. O método de pagamento local está tão difundido que até mesmo fez sua transição para o ambiente de e-commerce, onde é o segundo método de pagamento mais utilizado, representando quase um quarto das transações.

Tendo isto em conta, para alcançar uma maior parte dos consumidores brasileiros, os comerciantes precisam oferecer o boleto bancário e outros métodos de pagamento alternativos em suas lojas online. Além disso, ao usar um boleto com a confirmação de pagamento acelerada, como o Boleto Flash®, que é confirmado em menos de duas horas, os negócios online podem obter melhores taxas de conversão. Isso ocorre principalmente porque, desta forma, os consumidores podem realizar compras impulsivas, o que normalmente não ocorre com os boletos tradicionais, que podem demorar até três dias úteis para serem confirmados.

Comentários

muito bacana essa matéria. tem esses dados atualizados?

Olá Robson. Os dados mais recentes sobre a pesquisa de endividamento podem ser encontrados aqui: http://www.fecomercio.com.br/pesquisas/indice/peic. No que se refere aos cartões e número de transações, não há nada novo, pois os últimos números lançados pelo BC são de 2016.

onde vc encontrou os dados de penetração de cartões sobre o consumo das famílias ??

Olá Pablo. Como indicado no artigo, os dados do foram tirados do Banco Central do Brasil e da Pesquisa de Endividamento e Inadimplência do Consumidor. Os dados devem ter mudado um pouco, já que a pesquisa é de janeiro de 2017 e os dados do Banco Central são de 2016. Abs!

quero usar meus pontos e não sei como fazer, me ajudem por favor.

Olá Aline! Para saber como usar os pontos do seu cartão de crédito, entre em contato com o seu banco ou com a bandeira do cartão.